福利费税前扣除标准2019是什么?

企业发生的工会经费、职工教育经费、职工福利费按标准扣除,不超标的按实际数扣除,超标的只能按标准扣除,超标的不能扣除,也不能结转以后扣除。企业发生的职工福利费不得超过工资总额的14%。

第四十条企业发生的不超过工资总额14%的职工福利费,可以扣除。

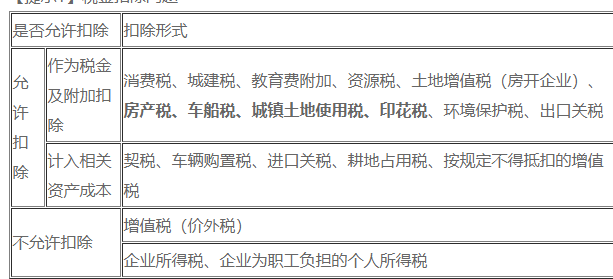

税前扣除项目主要包括:

计算应纳税所得额时,允许扣除与收入有关的合理和实际发生的费用,包括费用、税金、成本、损失和其他费用。

1.税,即销售税和附加费

(1)六税一费:已缴土地增值税、出口关税、消费税、营业税、城建税、资源税、教育费附加;

(2)增值税属于附加税,不计入计税,计算应纳税所得额时不扣除。

(3)土地使用税、房产税、车船税、印花税等。企业缴纳的,已经从管理费中扣除的,不再作为营业税单独扣除。

2.其他费用是指与生产经营活动有关的合理费用,但不包括成本、费用、税金和损失。

提示:企业发生的与生产经营有关的费用和佣金费用,不超过以下规定的计算限额的,可以扣除;超出部分不予扣除。

保险企业:财产保险企业按当年全部保费收入扣除退保后余额的15%计算限额;寿险企业以当年全部保费收入扣除退保金后的余额的10%计算限额。

其他企业:按照与具有合法业务资格的中介服务机构或个人签订的服务协议或合同中确认的收入金额的5%计算限额(不包括交易双方及其员工、代理人、代表等).

税前扣除的项目和标准由法律规定,与福利费有关的税前扣除应根据劳动者的工资收入确定。具体情况要根据实际情况处理。相关情况不能确定的,应当依法确定,根据实际情况处理。

员工福利费用范围介绍

(1)为员工的医疗保健和生活支付或给付的各种现金补贴和非货币性福利,包括员工尚未实行医疗统筹的企业员工的医疗费用、在外地的医疗费用、员工供养直系亲属的医疗补贴、员工休养费用、自己经营员工食堂的补贴或不经营员工食堂统一供应午餐的费用、符合国家有关财务规定的取暖费用补贴、防暑降温费用等。

(2)集体福利部门发生的尚未与企业分离的设备、设施、人员费用,包括托儿所、疗养院、职工食堂、职工浴室、理发店、医务室、集体宿舍等集体福利部门设备、设施的折旧和维护费用,以及集体福利部门工作人员的工资薪金、社会保险费、住房公积金、劳务费等劳务费用。

(3)困难职工补贴,或者企业为帮助和救济困难职工而专门设立和管理的基金支出。

(4)退休人员的统筹费用,包括退休人员的医疗费用和退休人员的其他统筹费用。企业改制涉及的退休人员统筹费用按实施条例(财企〔2009〕117号)执行。国家另有规定的,从其规定。

(5)其他按规定发生的职工福利费,包括抚恤费、职工安置费、丧葬补助费、独生子女费、探亲假过路费等符合企业职工福利费定义但未列入本通知项目的费用。

(6)企业提供的交通、住房和通讯福利等,如果没有货币化,可以将其作为福利费管理。

首页

首页

营业执照公示信息

营业执照公示信息